汤臣倍健2023年净利润预计增长20%,为何还不能让投资者满意?

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品|公司研究室上市组

文|可可

1月5日,汤臣倍健发布2023年业绩快报。2023年,汤臣倍健归母净利润增速预计为15%—35%,扣非净利润增速预计为3.5%—25.1%。

根据2023年前三季度数据,A股净利润增速约同比下降2%左右。从全市场角度来看,汤臣倍健2023年的业绩要远超平均水准。

不过,令不少投资者失望的是,2023年四季度,汤臣倍健收入下滑且又一次出现亏损。2015年至2022年的八年间,汤臣倍健有5年在四季度出现亏损。

此外,不久前汤臣倍健公布的股权激励计划也颇令投资者心寒。2024年至2026年,公司收入同比增速分别达到约3.6%、5.6%、4.5%,便可给高管团队36人奖励1680万股,按当前市值估算约2.7亿元。

对于如此宽松的考核,有投资者直言“这跟直接给管理层送钱无异”。

过去九年有六年四季度出现亏损

根据业绩预报,2023年,汤臣倍健归母净利润预计为15.94亿—18.71亿,同比增速预计为15%—35%;扣非净利润预计为14.24亿—17.21亿,同比增速预计为3.5%—25.1%。

根据往年的规律,汤臣倍健的最终业绩往往会落在中位数附近,按此推算,2023年,汤臣倍健归母净利润大概为17.33亿,同比增长25.04%;扣非净利润预计为15.73亿,同比增长14.32%。

与2021年和2022年归母净利润增速15.07%和-20.99%相比,2023年汤臣倍健净利润有着近3年最佳增速。

不过,有两点值得注意的地方。

首先,2021年和2022年,汤臣倍健归母净利润分别为17.54亿和13.68亿,汤臣倍健2023年净利润与2021年持平或者略低于2021年;其次,2023年前三季度,汤臣倍健归母净利润19.01亿,按中位数推算,汤臣倍健四季度的亏损大概为1.68亿。

雪球上有不少投资者表示,汤臣倍健这家公司不知道会在什么时候给人来个“惊喜”,业绩无法按规律进行预测。

汤臣倍健在业绩预报中将四季度业绩下滑的原因归于两点,一是2022年四季度收入基数较高,2023年四季度收入较同期略有下降;二是由于品牌建设投入较大,单季度销售费用率全年最高。

2022年四季度,汤臣倍健收入为17.02亿,按此推算2023年四季度汤臣倍健收入大概低于17亿元。2023年前三季度,汤臣倍健销售费用率分别为24.63%、42.73%、41.18%。由此来看,汤臣倍健四季度销售费用率至少要在42.73%以上。

假定以17亿收入和43%销售费用率来推算,汤臣倍健四季度销售费用大约为7.31亿。

2023年,汤臣倍健全年收入预计为94.8亿,较2022年增长20.6%;全年销售费用约为34.6亿,同比增长9.2%,销售费用率约为36.5%,远高于收入增速。

按过往业绩来看,汤臣倍健似乎有在四季度“调节”利润的习惯。

2015年到2022年这八年间,有5年汤臣倍健归母净利润在四季度出现亏损;不过四季度收入同比下滑,只有2016年和2019年出现过。

2023年初,汤臣倍健董事长梁允超发表致股东信《再用八年时间,打造强科技型企业》。信中称,汤臣倍健再用八年时间,初步完成强科技型企业,将公司的资源重点放在“重功能”产品上,以科技力驱动产品力。

虽说保健品行业研发投入相对不高,不过2017年至2022年,汤臣倍健研发费用率分别为2.48%、2.38%、2.40%、2.30%、2.02%、2.02%,整体呈下降趋势,这难免让投资者质疑公司的强科技战略。

1.44亿“大礼包”奖励高管团队36人

在雪球、同花顺等平台上,引起投资者反感的另一件事则是汤臣倍健的股权激励计划。有投资者称这是管理层给自己的“大礼包”。

2024年1月2日,汤臣倍健发布2024年限制性股票激励计划。公司层面考核目标为2024年-2026年营收以22年为基数,2024年-2026年营收增长率不低于25%、32%、38%。

根据公告,本激励计划拟授予对象为36人,拟授予的限制性股票数量为1680万股,授予价格8.6元/股,总价1.44亿。这1680万股按当前市值估算约为2.7亿。

2022年,汤臣倍健收入为78.61亿,根据业绩考核目标,2024年—2026年对应收入不低于98.26亿、103.77亿、108.48亿。

倘若按上文推算数据,2023年汤臣倍健收入94.8亿,2024年对应收入增速3.6%,2025年和2026年收入同比增速分别为5.6%、4.5%。

2013年至2022年,汤臣倍健收入增速分别为38.96%、15.03%、32.91%、1.90%、34.72%、39.86%、20.94%、15.83%、21.93%、5.79%。十年间只有2016年这一年的收入增速低于5.6%。

倘若汤臣倍健未来3年的收入增速恰好只有3.6%、5.6%、4.5%,甚至无法达成,恐怕这家公司也没有多少投资价值了。

不过,从汤臣倍健过去的收入增长情况,以及后疫情时期,全民健康意识的提升,健康产品需求猛增,膳食营养补充剂行业发展迎来新一轮加速度。

近期,汤臣倍健CEO林志成在采访中表示,VDS行业在2023年进入一个新的成长周期,2024年仍然会在一个合理的增速下保持较快增长。从公司管理层对行业的预测来看,未来几年VDS行业大有可为。

汤臣倍健把2024年—2026年股权激励设定的收入考核标准仅定在个位数增速上,这个考核应该极其容易达成。这样的股权激励计划有助于让公司业绩更让一层楼吗?

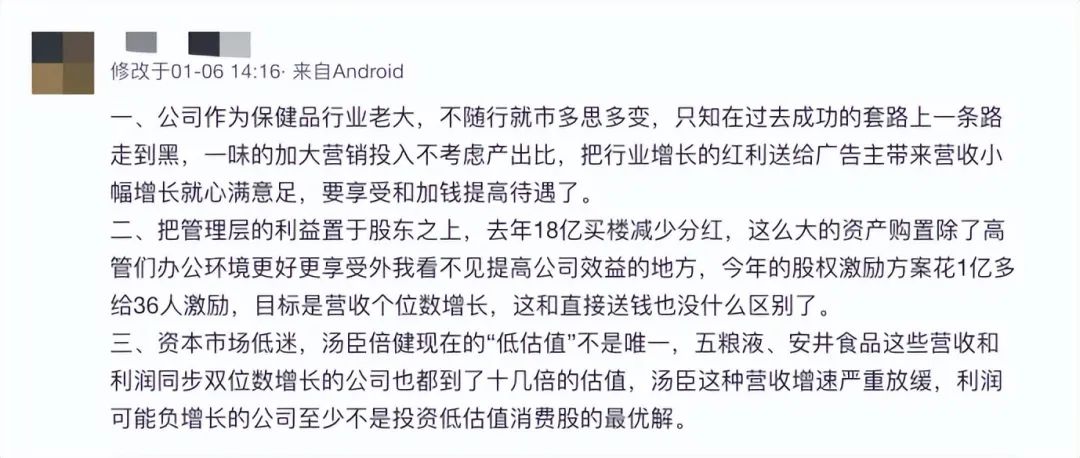

有投资者在雪球上直言,“把管理层的利益置于股东之上,去年18亿买楼减少分红,这么大的资产购置除了高管们办公环境更好更享受外我看不见提高公司效益的地方,今年的股权激励方案花1亿多给36人激励,目标是营收个位数增长,这和直接送钱也没什么区别了。”

2020年至2022年,汤臣倍健每年分红总额分别为11.07亿、11.90亿、3.06亿,分红率分别为72.6%、63.2%、22.0%。

对于2022年分红率下滑,汤臣倍健管理层曾表示,公司分红率常年维持在60%—70%,2022年分红减少是偶然事件,不会成为常态。

如今,公众愈发重视自身身体健康,VDS行业前景很好,汤臣倍健作为国内VDS龙头企业,莫要寒了投资者的心以及辜负投资者对公司的期望。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>> 海量资讯、精准解读,尽在本站财经APP

海量资讯、精准解读,尽在本站财经APP