【糖史演义】原糖企稳等待新的题材,产销数据为郑糖带来驱动

作者 | 中信建投期货研究发展部陈家谊

本报告完成时间 | 2024年1月7日

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

本周外盘有所企稳,市场上大部分利多和利空的数据都充分兑现在盘面,市场也在等待北半球最新的生产情况;国内在春节备货的现货支撑以及偏多的产销数据下反弹,但后期仍需关注潜在的进口压力以及备货行情结束后的消费淡季。

关注焦点

1、外盘多空题材基本兑现。北半球以印度题材为主,从交易大幅减产,再到乙醇计划调整后产量上调,叠加巴西持续爆肝生产,导致原糖价格大幅回落,而目前巴西产量基本明牌,印度乙醇折糖价格已超过原糖,市场等待新一轮话题的出现;

2、国内春节进入春节备货阶段,12月广西产销数据利多,对于郑糖价格亦有支撑,但需要注意春节之后行情潜在的压力。

外盘多空题材已经price in,关注市场新的潜在变化

印度从“不出口甚至要进口”到“放缓乙醇计划增加食糖供应”,巴西中南部产量从4000万吨上调4150-4200万吨;原糖涨至28美分/磅再跌至21美分/磅附近,已经将大部分利空和利多的题材交易完全了。

在原糖大幅下跌的过程中,主产国利润大幅收缩,至少在政策上或许存在新的变数。

印度大选政策变化频率或增加或对原糖产生新的扰动

印度大选一方面需要控制通胀,这一点已经在限制出口、放缓乙醇计划中得以体现;一方面还需要博得蔗农的选票,和食糖最低收购价格不同的是,印度甘蔗的收购价格每年都在上涨,最近蔗区要求再次上调甘蔗收购价格的呼声再次出现,甘蔗价格有再次上调的可能性。印度糖业这个极具政治色彩的行业,我们在《【建投专题】如何看待印度计划禁止食糖出口?》中详细介绍过。

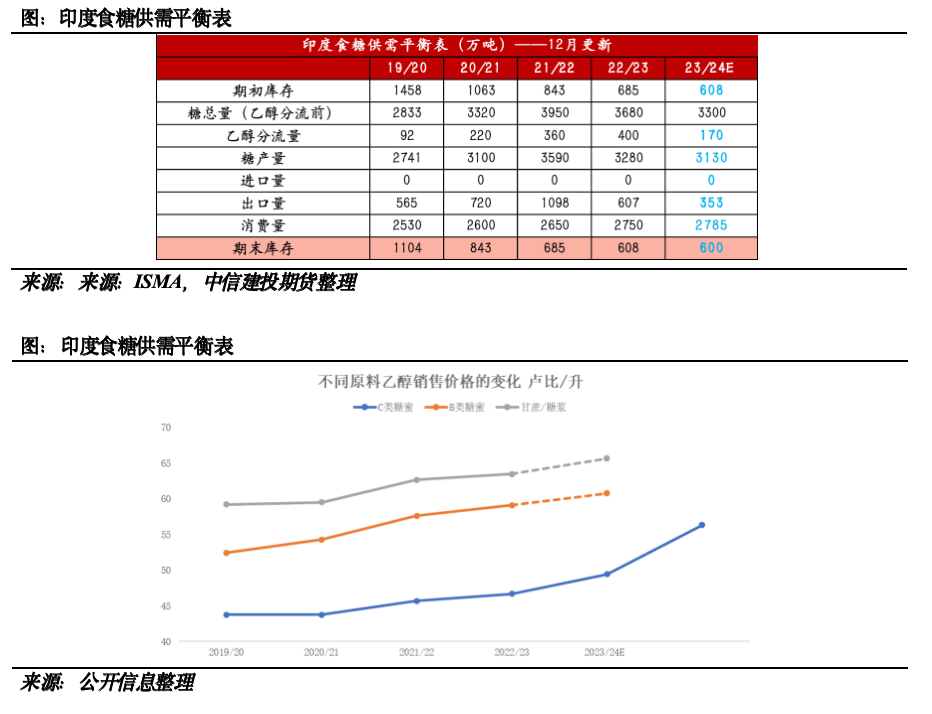

现在变化的是,印度当前累计的糖产量的确在减少,但是双周减产的幅度正在收窄,并没有初期看起来的那么严重,总产量若能够达到3300万吨的水平,在扣除乙醇分流的170万吨,保证国内消费和安全库存后,仍有约300万吨的剩余量,那么到底用来出口供应市场还是制醇呢?我们认为比较利润是一个很好的判断指标,目前OMC大幅上调了C糖蜜糖蜜为原料的乙醇价格,从49.41卢比/升上调约14%至56.28卢比/升,是近年以来最高的上调幅度;甘蔗汁乙醇暂时未有变动,但是即使用22/23年的乙醇价格估算,目前甘蔗汁乙醇折合成原糖价格为24-25美分/磅,高于现在的原糖价格,在这种情况下,制醇计划或有新的变化,若放宽甘蔗乙醇的限制,那么意味着会额外增加食糖供应,从而供需平衡表需要重新调整。

12月产销数据利多,春节备货行情继续为郑糖提供支撑

截至 12月底,内蒙古糖厂和黑龙江糖厂已全部收榨; 南方甘蔗糖厂进入生产旺季。截至12月,23/24榨季全国糖产量319.51万吨,同比减少6万吨。全国累计销糖量169.82万吨,同比增加20万吨;累计销糖率53.2%,同比加快7.2个百分点。其中,销售甘蔗糖130.74万吨,销糖率61%;销售甜菜糖39.08万吨,销糖率37.2%。食糖工业库存149.69万吨,同比减少26万吨。

目前市场仍是交易国产糖为主,在本轮郑糖大幅下跌过程中,部分基差糖得到释放,叠加春节备货需求增加,现货止跌回升,空平对郑糖价格也带来支撑,预计短期郑糖走势相对原糖偏强,春节之前有望向6400-6500元/吨靠拢,但整体趋势内外预计仍将一致。

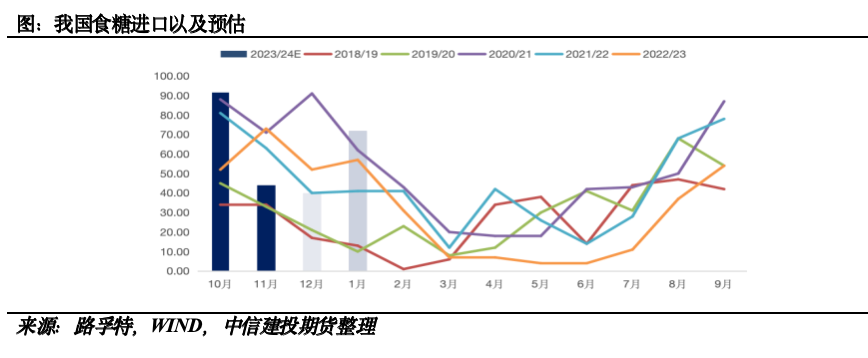

春节之后,国内进入阶段性消费淡季,若海外无新话题出现,郑糖容易出现季节性回落,进口数据值得关注。从船报数据统计来看,12月我国的船期略有推迟,预计12月进口量40万吨,低于去年同期的52万吨;1月目前预计到港75万吨,属于偏高水平,后期进口到港的压力预计持续。

总结来看,国际市场的利多和利空大部分已经交易完全,意味着短期原糖或见底,市场等待新的故事进行交易,但较明确的是印度政策的扰动仍在持续;国内12月产销数据利多,春节备货的需求也在持续,预计将继续给郑糖带来有效支撑。

作者姓名:陈家谊

、精准解读,尽在本站财经APP